相次相続控除とは

相次相続控除とは、相続が相次いで発生した場合に、相続税が軽減される仕組みです。どのような場合に利用できるのか詳しく見ていきましょう。

相次相続の要件

1次相続と2次相続の間が10年以内であること

例えば、父親が亡くなって、6年後に母親が亡くなったようなケースでは、相次相続控除は適用できます。ただし、相次相続控除が適用できる場合でも、税務署の方から「前回の相続から10年以内なので、相続税が安くなりますよ」と教えてくれるわけではないので、注意が必要です。

2次相続の相続人が、1次相続の相続人であること

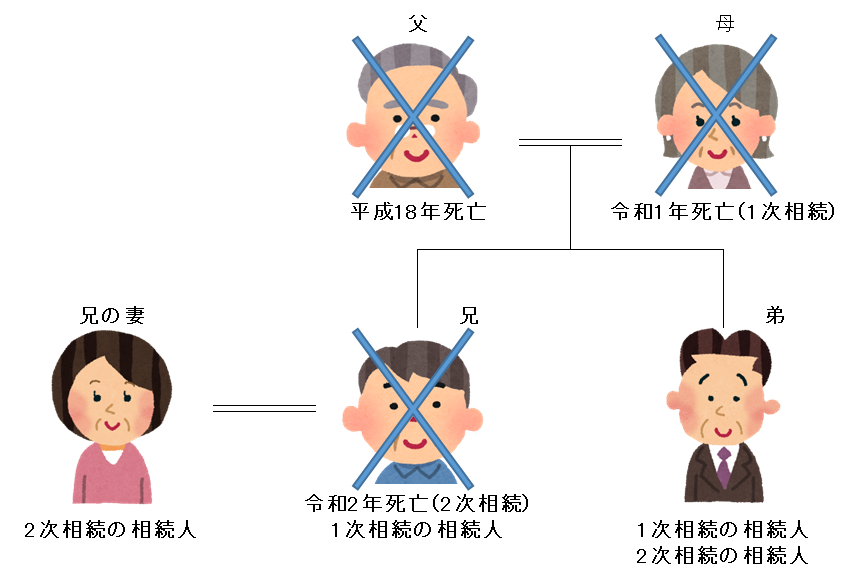

父親が亡くなって、その後母親が亡くなるようなケースが該当するのは分かりやすいと思いますが、母親が亡くなって、その後兄弟が亡くなったというようなケースでは、1次相続の相続人と2次相続の相続人は変わってきます。兄弟の配偶者や子どもは1次相続時に相続を受けていないので、相次相続の要件に該当しません。下記の例だと、弟は相次相続控除の対象になりますが、兄の妻は対象になりません。

相次相続の控除額

相次相続によって減額される相続税は、1年につき10%ずつ減っていき、10年で0になります。なので、1次相続と2次相続の間が近いほど、控除額が大きくなります。計算式は以下の通りです。

①今回亡くなった人が前回払った相続税のうち、

②「今回の相続までの経過年数×10%」を、

③今回の相続税額から控除する

実際の計算はかなり複雑なので、税理士等の専門家にご相談ください。相次相続の控除という制度があることだけ、ご理解頂ければと思います。

相次相続控除の注意点

相次相続控除を申告しなければ、通常の課税になってしまう

相次相続控除は、上記にも書きましたが、こちらから申し出ないと適用されません。税務署が親切に教えてくれることはありません。場合によっては、かなり多額の控除が受けられるかもしれないので、税務の知識は大切です。

1次相続で相続税が発生していなければ、相次相続控除は適用されない

1次相続で配偶者控除を利用して、相続税額0円としたようなケースでは、2次相続時に相次相続控除は受けられません。前回の「二次相続に注意」の記事でも書きましたが、相続対策は2次相続まで考えて行う必要があります。ただ、ここで問題になるのが、2次相続がいつ発生するかは誰にも分からないということです。

3回目の相続が発生した場合

相次相続控除は何回でも適用できます。2回目の相続から10年以内に3回目の相続が発生すれば、2回目の相続税額をベースに3回目の相次相続控除額が計算されます。